Brutto-Netto-Rechner 2024: Wieviel bleibt vom Brutto übrig?

Inhaltsverzeichnis

Bei festangestellten Mitarbeitern dreht sich nicht nur alles um den Job, sondern auch um das Gehalt. Doch wie viel bleibt vom Bruttogehalt eigentlich noch übrig? Was kommt bei einem Brutto-Betrag netto noch raus, wenn Steuern und Abgaben abgezogen sind? Mit einem Brutto-Netto-Rechner findest du es heraus.

Was wird vom Bruttolohn abgezogen?

Wer einen neuen Job antritt, ein Gehalt verhandelt oder auf Jobsuche ist, interessiert sich vorrangig für den Geld-Wert, den er zur Verfügung hat. Wichtig zu wissen ist hier: Der Bruttobetrag ist nicht gleich der Nettolohn, denn vom Brutto werden einige Abgaben abgezogen. Doch was überhaupt? Wir verraten es dir.

Steuern

- Die Lohnsteuer macht den größten Teil der Abgaben aus. Je höher dein Gehalt, umso mehr Lohnsteuer zahlst du auch. In der Regel sind es etwa zwischen 14 bis 45 Prozent deines Einkommens pro Jahr.

- Die Kirchensteuer zahlst du, wenn du Mitglied in der Kirche bist. Die Höhe ist einerseits von deinem Gehalt abhängig, aber auch vom Bundesland. Die Höhe liegt meistens bei neun Prozent der Lohnsteuer, in Bayern oder Baden-Württemberg sogar nur bei acht Prozent.

Zuschläge

- Der Solidaritätszuschlag (auch als Soli bekannt) wird seit 1991 in Deutschland gezahlt. Hierbei gehen 5,5 Prozent der berechneten Lohnsteuer an das zuständige Finanzamt. Es gibt allerdings eine sogenannte Nullzone bei der kein Soli-Zuschlag fällig wird. Seit 2021 wurde die Freigrenze pro Jahr, bis zu der man keinen Soli zahlen muss, deutlich erhöht. Den Solidaritätszuschlag zahlen man aktuell ab einer Einkommensteuer von 17.534 Euro im Jahr. Für Verheiratete steigt der Grenzbetrag sogar auf 35.086 Euro im Jahr 2023.

Versicherungen

- Die Leistung der Krankenversicherung ist sehr wichtig und in Deutschland vorgeschrieben. Im Jahr 2018 liegt der Beitrag für gesetzlich Versicherte bei 14,6 Prozent. Der Abzug vom Gehalt beträgt allerdings „nur“ die Hälfte (also 7,3 Prozent), da der Chef die andere Hälfte übernimmt. Zu diesem Betrag kommt noch ein Zusatzbetrag, dessen Höhe allerdings abhängig vom Einkommen und der jeweiligen Kasse ist. Oft liegt dieser Zusatzbetrag bei 1,6%. Das gilt allerdings nur für die gesetzliche Krankenversicherung. Du kannst natürlich auch in die private Krankenversicherung einsteigen, musst diesen Betrag allerdings alleine stemmen. Hier ist ein Vergleich sinnvoll.

- Die Rentenversicherung wird gezahlt, um im Alter einen Anspruch auf Rente zu haben. Während der beruflichen Karriere zahlt der Arbeitnehmer 9,3 Prozent vom Bruttogehalt. Das ist der Anteil für den Arbeitnehmer, da der Arbeitgeber noch einmal den gleichen Betrag übernimmt. Dieser Satz von 18,6 Prozent ist in Deutschland einheitlich.

- Die Pflegeversicherung springt ein, wenn die Krankenkasse nicht mehr zahlt, weil beispielsweise ein Arbeitnehmer pflegebedürftig geworden ist. Diese Versicherung liegt einheitlich bei 3,4 Prozent, die sich ebenfalls zwischen Arbeitnehmer und Unternehmen geteilt wird(Vorraussetzung unter 23 oder mind. 1 Kind). Wenn du älter als 23 Jahre bist, aber noch keine eigenen Kinder hast, musst du mit einem Zuschlag von 0,6 Prozent leben. In Sachsen sind es für dich allerdings nicht 1,7 Prozent, sondern 2,2 Prozent, die du übernehmen musst (+0,6% bei Kinderlosigkeit über 23)

- Die Arbeitslosenversicherung macht ihrem Namen alle Ehre und gehört ebenfalls zu den Sozialabgaben. Insgesamt werden 2,6 % fällig und auch hier fällt nur die Hälfte (1,3 Prozent) auf den Arbeitnehmer. Befreit sind von dieser Versicherung Beamten, Soldaten und auch Mini-Jobber.

Wie viel Steuern zahle ich überhaupt?

Übrigens kannst du alle Beträge für Versicherungen auch von der Steuer absetzen, sofern sie auf deiner Gehaltsabrechnung stehen. Meistens werden sie als Sonderausgabe oder als Vorsorgeaufwendung steuerlich geltend gemacht.

Wenn du der Meinung bist, dass du pro Monat zu viel Lohnsteuer zahlst, musst du selbst einen Lohnsteuerjahresausgleich beantragen. Dieser wurde früher automatisch durchgeführt. Heutzutage muss der Lohnsteuerjahresausgleich in der freiwilligen Steuererklärung in der Antragsveranlagung angegeben werden.

Die Lohnsteuerklasse

Um herauszufinden, wie viel Nettolohn du erhältst, musst du zuerst wissen, in welche Lohnsteuerklasse du einsortiert bist. Es gibt sechs verschiedene Klassen.

Steuerklasse 1

Die Lohnsteuerklasse 1 (auch als Steuerklasse I bezeichnet) ist für dich geeignet, wenn du

- ledig

- getrennt lebend

- geschieden

- verheiratet oder eingetragene Lebenspartnerschaft, aber dauerhaft getrennt lebend

- verheiratet oder eingetragene Lebenspartnerschaft, aber Partner in Deutschland nur beschränkt steuerpflichtig (wenn der Partner im Ausland lebt)

- verwitwet (wenn es bereits das übernächste Jahr nach dem Tod deines Ehepartners oder eingetragenen Lebenspartners ist)

bist.

Steuerklasse 2

Die Lohnsteuerklasse 2 (auch als Steuerklasse II bezeichnet) ist für alleinerziehende Eltern, wenn ein Anspruch auf einen Entlastungsbetrag besteht. Diese Zuwendung liegt seit Januar 2015 bei 1.908 Euro pro Jahr bei einem Kind. Jedes weitere Kind trägt zu einem weiteren Zuschuss von 240 Euro jährlich bei.

Berücksichtigt wird dieser Entlastungsbetrag automatisch nur für ein Kind. Wenn du einen Freibetrag für ein weiteres Kind beantragen möchtest, solltest du das beim zuständigen Wohnsitzfinanzamt erledigen.

Steuerklasse 3

Wenn in eurer Partnerschaft ein großer Unterschied beim Lohn vorliegt, dann lohnt sich die Kombination der Steuerklasse 3 (auch als Steuerklasse III bezeichnet) und 5. Die Steuerklasse 3 ist für den besser verdienenden Partner. Der Partner, der ein deutlich niedrigeres Einkommen aufweist, wechselt damit ganz automatisch in die fünfte Steuerklasse.

Steuerklasse 4

Wenn du verheiratet bist und keine spezielle Steuerklasse angibst, dann landest du ganz automatisch in der Lohnsteuerklasse 4 (auch als Steuerklasse IV bezeichnet). Wenn dein Partner und du ein relativ ähnliches Einkommen habt, dann ist diese Steuerklasse für euch beide ideal.

Um Steuernachzahlungen zu vermeiden, wird seit 2009 auch die Steuerklasse 4 mit Faktor angeboten. Hierbei wird der Splitting-Vorteil vom Finanzamt bereits berücksichtigt. Das Finanzamt berechnet bereits im Vorfeld, wie die voraussichtliche Steuerschuld des Paares ausfallen wird. So teilt sich dieser Wert durch zwölf Monate und wird durch die monatliche Lohnsteuer einbehalten.

Steuerklasse 5

Wenn ein Paar einen großen Unterschied im Einkommen aufweist, dann erhält der besser verdienende Partner die Lohnsteuerklasse 3 und der andere Partner die Steuerklasse 5 (auch als Steuerklasse V bezeichnet).

Steuerklasse 6

Verfügt ein Arbeitnehmer nicht nur über einen, sondern über zwei Jobs, kommt die Lohnsteuerklasse 6 (auch als Steuerklasse VI bezeichnet) zum Tragen. Die Abzüge sind leider sehr hoch, jedoch ist der Arbeitnehmer verpflichtet, einen der Jobs auf die sechste Lohnsteuerklasse anzumelden.

Der praktische Nutzen eines Brutto-Netto-Rechners

Vielleicht fragst du dich, was du mithilfe des Rechners herausfinden kannst. Die Möglichkeiten gehen tatsächlich weit darüber hinaus, einfach nur den Nettolohn zu ermitteln. Stattdessen kannst du ganz einfach herausfinden, ob sich ein Jobwechsel für dich lohnen könnte und wie sich eine Gehaltserhöhung realistisch auswirken würde.

Überraschungen werden auf diese Weise vermieden, da du bereits vorab informiert bist und nicht erst über die Beträge Bescheid weißt, wenn du deine Gehaltsabrechnung in den Händen hältst.

- Jobwechsel: Der häufigste Grund, einen Rechner zu verwenden, ist der Wechsel in einen neuen Job. Hier kann sich auch der Brutto-Lohn maßgeblich verändern, was allerdings durchaus auch höhere Abgaben nach sich zieht.

- Kind: Wenn Sie ein Baby erwarten, erhöht sich durch Kinderfreibeträge und Kindergeld in der Regel der Nettolohn.

- Heirat: Für verheiratete Arbeitnehmer gelten in Sachen Lohnsteuer andere Regeln. Du wechselst beispielsweise von Steuerklasse 1 in Steuerklasse 3, Steuerklasse 4 oder Steuerklasse 5, je nach Einkommenshöhe.

- Kirche: Wenn du aus der Kirche ausgetreten bist, kannst du mit dem Rechner ermitteln, wie sich die fehlende Kirchensteuer auf dein Netto-Gehalt auswirkt.

- Krankenkasse: Du möchtest von der gesetzlichen Krankenkasse in die private Krankenkasse wechseln? Dann kannst du auch die Veränderung am Netto-Gehalt überprüfen – vorausgesetzt, du kennst den Beitragssatz der neuen Versicherung.

- Gehaltserhöhung: Bevor du bei deinem Chef vorstellig wirst, um eine Gehaltserhöhung zu erfragen, solltest du genau wissen, was du brutto benötigst. Frage dich außerdem, was du bisher geleistet hast und welchen Mehrwert du für das Unternehmen hast. Führe dir vor Augen, welchen künftigen Nutzen du dem Unternehmen bringen kannst und was du für deinen Arbeitnehmer zukünftig erzielen wirst. Durch diese guten Argumente gehst du in eine ideale Verhandlungsposition für eine Gehaltserhöhung.

Tipp: Du suchst einen neuen Job und benötigst noch Hilfe bei deinem Lebenslauf? Dann nutze doch unsere Lebenslauf-Vorlagen.

Diese Angaben benötigst du

Um den Brutto-Netto-Rechner zu nutzen, sind nur wenige Angaben nötig. Die Eingabe geht schnell und einfach und in wenigen Minuten bist du darüber informiert, wie sich die Gehaltserhöhung oder der Wechsel zu einem neuen Job auswirken.

- Bruttogehalt: Hier gibst du dein derzeitiges (oder zukünftiges) Bruttogehalt in Euro an.

- Zeitraum: Wähle, ob es sich um ein Bruttogehalt auf monatlicher oder jährlicher Basis handelt. Gelegentlich wird der Lohn jährlich gesehen (z. B. 30.000 Euro) oder pro Monat (2.500 Euro).

- Steuerklasse: Wähle eine der verfügbaren Steuerklassen. Du findest deine aktuelle Steuerklasse auf dem Lohnsteuerbescheid oder auf deiner Lohnsteuerkarte.

- Kinder: Trage ein, ob du ein Kind hast.

- Kirche: Hier trägst du ein, ob du Mitglied der Kirche bist.

- Bundesland: Wähle dein Bundesland, in dem dein Hauptwohnsitz liegt.

- Wohnort: Nun muss auch die konkrete Stadt mit Postleitzahl eingegeben werden.

- Beruf: Wähle eine Berufsbezeichnung.

- Krankenkasse: Bist du gesetzlich oder privat versichert? Diese Auswahl triffst du nun.

Abgesehen von diesen Informationen gibt es einige Brutto-Netto-Rechner, in denen auch die folgenden Daten abgefragt werden.

- Abrechnungsjahr: Trage hier das Jahr ein, auf das sich die Abfrage bezieht.

- Jahresfreibetrag: Bei außergewöhnlichen Belastungen oder durch andere Situationen kommt ein Jahresfreibetrag zum Einsatz, der nach einem Antrag auf der Lohnsteuerkarte eingetragen wird. Das Finanzamt prüft im Einzelnen, ob der Anspruch überhaupt besteht. Dieser Freibetrag wird vom Jahreseinkommen abgezogen, welches versteuert werden muss. Auf diese Weise ergeben sich oftmals Erstattungen in der Steuererklärung.

- Geburtsjahr: Hier trägst du dein eigenes Geburtsjahr ein.

- Kassensatz: Obwohl es seit 2009 einen einheitlichen Beitrag gibt, der vom Lohn für die Krankenversicherung einbehalten wird, so kann dieser Kassensatz dennoch leicht abweichen. Abhängig deiner Krankenkasse liegt er in der Regel bei 15,6 Prozent (Stand 2018). Der Arbeitgeber zahlt 7,3 Prozent und der Arbeitnehmer 8,3 Prozent. Handelt es sich dagegen um einen ermäßigten Kassensatz, so zahlt der Arbeitnehmer acht Prozent, der Arbeitnehmer sieben Prozent und es ergibt sich ein gesamter Kassensatz von 15 Prozent.

- Rentenversicherung: Du bist als Arbeitnehmer verpflichtet, auch einen Teil in die gesetzliche Rentenversicherung zu zahlen. Aktuell liegt der Satz bei etwa 19 Prozent und wird hälftig zwischen dem Arbeitnehmer und Arbeitgeber geteilt. Mini-Jobber sind dagegen von der Rentenversicherungspflicht ausgeschlossen. Wer nicht versicherungspflichtig ist, kann sich außerdem freiwillig versichern. Im Brutto-Netto-Rechner kannst du eintragen, ob du in die Rentenversicherung (West oder Ost) einzahlst oder nicht.

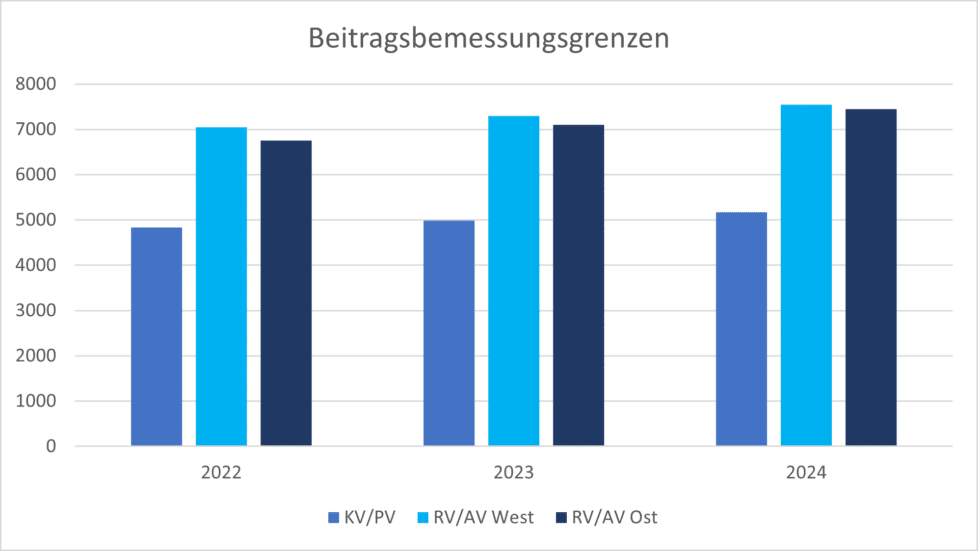

Vergleich: Beitragsbemessungsgrenzen 2022, 2023 und 2024

Die Beitragsbemessungsgrenzen für 2022 für die Krankenversicherung und Pflegeversicherung lagen bei 58.050,00 Euro jährlich bzw. 4.837,50 Euro im Monat. 2023 stieg diese auf 59.850 Euro jährlich bzw. 4.987,50 Euro im Monat und im Jahr 2024 62.100 Euro.

In der Renten- und Arbeitslosenversicherung wird zwischen West- und Ostdeutschland unterschieden. So lag die Grenze der Rentenversicherung und Arbeitslosenversicherung 2022 bei 84.600,00 Euro jährlich bzw. 7.050,00 Euro monatlich. Diese stieg 2023 auf 87.600 Euro jährlich bzw. 7.300.00 Euro monatlich und im Jahr 2024 auf 90600 Euro. Im Osten lag diese 2022 bei 81.000 Euro jährlich bzw. 6.750,00 Euro monatlich . Dort stieg sie 2023 auf 85.200,00 Euro jährlich bzw. 7.100,00 Euro monatlich und im Jahr 2024 auf 89400 Euro. Ab 2025 werden die Grenzen angeglichen sein.

Wie genau sind Brutto-Netto-Rechner?

So variabel, wie manchmal das Bruttogehalt ausfällt, so variabel ist auch der Nettobetrag, der am Ende rauskommt. Du solltest den Brutto-Netto-Rechner daher unbedingt jährlich einsetzen. Die Steuerrechner und Sozialversicherungsrechner im Internet werden jährlich aktualisiert, da sich auch die Gesetzgebung entsprechend ändert.

Oft verändert sich die Lohnsteuer und Einkommenssteuer auch während des Jahres. Achte daher darauf, dass die Daten stets aktuell sind.

Gut zu wissen: Das Existenzminimum ist in Deutschland steuerfrei. Das gilt nicht nur für klassische Arbeitnehmer, sondern auch für Rentner, Azubis und Selbstständige. Das bedeutet, dass du einen bestimmten Betrag steuerfrei erhalten kannst – den Grundfreibetrag. Dieser Grundfreibetrag ist in den Lohnsteuertabellen pro Monat und auch in die Steuerrechner bereits eingearbeitet und wird in unserem Land grundsätzlich automatisch berücksichtigt.

Beispiele: Berechne dein Nettogehalt

Beispiel 1:

Angenommen, du erhältst ein Bruttogehalt in Höhe von 2.000 Euro pro Monat. Du befindest dich als ledige Person in Steuerklasse 1. Du hast keine Kinder, bist aber Mitglied der Kirche. Du lebst in Bayern in München (Postleitzahl 80331) und bist beruflich als Journalist tätig. Du bist gesetzlich bei der Krankenkasse versichert.

Heraus kommen folgende Werte:

- Brutto-Gehalt: 2.000 Euro monatlich und 24.000 Euro jährlich

- Abzüge gesamt: 536,29 Euro monatlich und 6.435,48 Euro jährlich

- Nettogehalt: 1.463,71 Euro monatlich und 17564,52 Euro jährlich

Wärst du mit diesen Angaben nicht in Steuerklasse 1, sondern in Steuerklasse 3 (besser verdienender Partner), dann würden sich deine Einnahmen entsprechend stark verändern.

- Brutto-Gehalt: 2.000 Euro monatlich und 24.000 Euro jährlich

- Abzüge gesamt: 421,00 Euro monatlich und 5.052,00 Euro jährlich

- Nettogehalt: 1.579,00 Euro monatlich und 18.948,00 Euro jährlich

Weitere Beispiele findest du hier:

- 10 000 Euro brutto in netto

- 9000 Euro brutto in netto

- 8000 Euro brutto in netto

- 7500 Euro brutto in netto

- 7000 Euro brutto in netto

- 6500 Euro brutto in netto

- 6000 Euro brutto in netto

- 5800 Euro brutto in netto

- 5600 Euro brutto in netto

- 5500 Euro brutto in netto

- 5400 Euro brutto in netto

- 5300 Euro brutto in netto

- 5200 Euro brutto in netto

- 5000 Euro brutto in netto

- 4900 Euro brutto in netto

- 4800 Euro brutto in netto

- 4700 Euro brutto in netto

- 4600 Euro brutto in netto

- 4500 Euro brutto in netto

- 4400 Euro brutto in netto

- 4300 Euro brutto in netto

- 4200 Euro brutto in netto

- 4166 Euro brutto in netto

- 4100 Euro brutto in netto

- 4000 Euro brutto in netto

- 3900 Euro brutto in netto

- 3800 Euro brutto in netto

- 3750 Euro brutto in netto

- 3700 Euro brutto in netto

- 3600 Euro brutto in netto

- 3500 Euro brutto in netto

- 3400 Euro brutto in netto

- 3300 Euro brutto in netto

- 3250 Euro brutto in netto

- 3200 Euro brutto in netto

- 3100 Euro brutto in netto

- 3000 Euro brutto in netto

- 2900 Euro brutto in netto

- 2880 Euro brutto in netto

- 2850 Euro brutto in netto

- 2800 Euro brutto in netto

- 2750 Euro brutto in netto

- 2700 Euro brutto in netto

- 2650 Euro brutto in netto

- 2600 Euro brutto in netto

- 2560 Euro brutto in netto

- 2550 Euro brutto in netto

- 2500 Euro brutto in netto

- 2450 Euro brutto in netto

- 2400 Euro brutto in netto

- 2350 Euro brutto in netto

- 2300 Euro brutto in netto

- 2250 Euro brutto in netto

- 2240 Euro brutto in netto

- 2200 Euro brutto in netto

- 2160 Euro brutto in netto

- 2100 Euro brutto in netto

- 1950 Euro brutto in netto

- 1900 Euro brutto in netto

- 1800 Euro brutto in netto

- 1750 Euro brutto in netto

- 1700 Euro brutto in netto

- 1680 Euro brutto in netto

- 1600 Euro brutto in netto

- 1560 Euro brutto in netto

- 1500 Euro brutto in netto

- 1440 Euro brutto in netto

- 1400 Euro brutto in netto

- 1300 Euro brutto in netto

- 1200 Euro brutto in netto

- 1100 Euro brutto in netto

- 1040 Euro brutto in netto

- 1000 Euro brutto in netto

- 960 Euro brutto in netto

- 900 Euro brutto in netto

- 800 Euro brutto in netto

Wie hoch ist die Lohnsteuer in Deutschland?

Um herauszufinden, wie viel Lohnsteuer du zahlst, ist die Lohnsteuertabelle eine gute Anlaufstelle für dich. Bis zum Jahr 2004 gab es eine amtliche Lohnsteuertabelle. Diese wurde nun aber von der Lohnsteuerannäherungstabelle ersetzt. Leider weisen diese Tabellen die Lohnsteuer nicht ganz korrekt aus. Aus diesem Grund solltest du einen jeweils aktuellen Brutto-Netto-Rechner verwenden.

In deiner Lohnabrechnung findest du außerdem die Information, wie viel Lohnsteuer du aktuell zahlst. Hier sind auch deine Steuerklasse und die geleisteten Sozialabgaben aufgelistet.

FAQs – wichtige Fragen und Antworten

Falls wir zum Thema Netto- und Bruttolohn sowie dem passenden Rechner noch nicht alle Fragen beantworten konnten, haben wir nachfolgend noch ein kleines FAQ für dich ausgearbeitet.

Wenn du vorzeitig in Rente gegangen bist, darfst du pro Monat höchstens 450 Euro dazu verdienen. Zwei Mal pro Jahr dürfen es auch 900 Euro pro Monat sein, ohne, dass es dafür Abschläge gibt. Ab dem 1. Juli 2017 wurde das System geändert und damit stark vereinfacht. Du kannst im Jahr bis zu 6.300 Euro verdienen. Jeder Euro darüber wird mit 40 Prozent auf deine Rente angerechnet.

Als Auszubildender bist du sozialversicherungspflichtig, sodass auch hier nicht dein gesamter Bruttolohn übrig bleibt. Du kannst den klassischen Brutto-Netto-Rechner einsetzen, um deine Abgaben herauszufinden. Das gilt jedoch nur bis zu der Grenze von 325 Euro. Dies ist für Auszubildende die Geringverdienergrenze. Bis dahin müssen keine Sozialabgaben bezahlt werden, da diese Beträge vom Ausbildungsbetrieb übernommen werden.

Beispiel: Du bekommst 325 Euro und kannst brutto wie netto rechnen, hast also die gesamten 325 Euro zur Verfügung. Bekommst du nur einen Euro mehr, also 326 Euro, so wird dein Gehalt mit durchschnittlich um die 20 Prozent Sozialabgaben versteuert. Du hast also in etwa 68,63 Euro Abgaben und erhältst nur noch 256,37 Euro Gehalt.

Wie hoch dein Arbeitslosengeld 1 ausfällt, hängt davon ab, welcher Brutto-Betrag angesetzt ist, ob du Abfindungen bekommst, Kinder hast und in welcher Steuerklasse du bist. Wenn du beispielsweise nach einer Selbstständigkeit oder Elternzeit Arbeitslosengeld beziehst, gibst du im Rechner beim Monatseinkommen einen fiktiven Betrag ein. Als Durchschnitt kannst du die letzten zwölf Monate (inklusive Urlaubsgeld und Weihnachtsgeld) angeben.

Brutto bedeutet vor Abzug. Nette hingegen nach Abzug. Der Bruttolohn bedeutet damit, dass dort noch Abzüge wie Sozialabgaben und Steuer anfallen. Beim Nettolohn hingegen sind diese Abgaben (Steuer, Sozialabgaben etc..) bereits abgezogen.

Laut Koalitionsvertrag der aktuellen Regierung soll es eine Reform der Steuerklassen geben. Dabei sollen die Steuerklassen 3 und 5 abgeschafft werden und eventuell in das Faktorverfahren 4 und 4 überführt werden. Der Zeitpunkt ist aber noch nicht bekannt.